税金は上がる一方です。

- 所得税は平成25年から増税、復興特別所得税開始。平成27年に最高税率55%へ(所得が4000万円以上)。

- 消費税は平成26年4月から8%、27年10月から10%へ。

- 相続税は平成27年から基礎控除4割縮減、最高税率55%へ。

このように、今後どんどん税金は上がっていきます。

基本的に税金を払うのが国民の義務であり、そこから逃れることはできません。

税務署は税金を払っていない人には、払うよう催促してきますが、何の税金対策もしていない人に、節税の「教育」はしてくれません。

脱税はもちろんダメですが、節税はOKです。正しく知識を付けましょう。

この記事の目次

医師の節税対策

医師の確定申告でも述べたように、給与所得で勤務先の病院やクリニックから給与を貰っている医師の場合、サラリーマンと同様にすでに給与所得控除といって、経費に相当するものが引かれているため、経費化ということで節税をすることができません。

つまり、学会費や書籍費などを経費で落とすことはできないということです。

それでは、勤務医では節税はできないのかというとそうでもありません。

ここでは、勤務医でもできる節税についてまとめたいと思います。

勤務医ができる節税対策(税金対策)

所得税と住民税が最も税金のかかるところであり、ここを対策していきます。

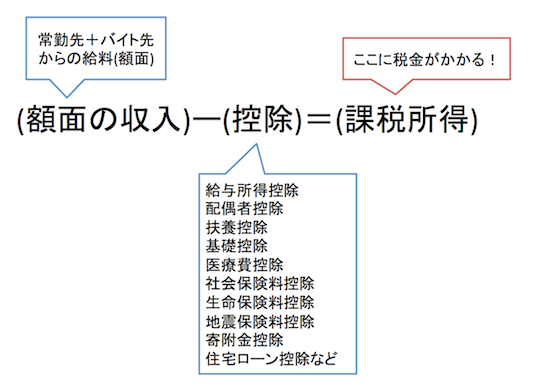

例えば額面での収入が2000万円だったとすると、2000万円にすべてに所得税がかかるわけではありません。

ここから、給与所得控除など控除が複数受けられ、控除額を全て引いたお金(課税所得)に税金がかかるということになります。

上の式を見て頂くとお分かりのように、課税所得を減らすためには、額面の収入を減らすか、控除額を増やすことしかありません。

額面の収入を減らすのは意味がないですので、控除額を増やせばよいということになります。

(ただし、税金ばかり取られるのが嫌だと言う医師の中には、半分くらい税金で持っていかれるくらいならばバイトをやらない方が良いと考える人もおり、そういう意味では額面の収入を減らすことで税金を減らすということになります。)

では、控除にはどういった種類があるのでしょうか?

医師が関与しそうなものは上記のように、

- 給与所得控除、

- 配偶者控除、

- 扶養控除、

- 基礎控除、

- 医療費控除、

- 社会保険料控除、

- 生命保険料控除、

- 地震保険料控除、

- 寄附金控除、

- 住宅ローン控除

というものが挙げられます。

1つ1つ見ていきましょう。

給与所得控除

給与所得控除は、医師を含みサラリーマンには自営業者のように経費の計上が認められない分、経費分として引いてくれる控除です。

額面の収入が、

- 1,000-1,500万円は収入×5%+170万円、

- 1,500万円以上は245万円

と決められています。

ここは対策しようがありません。

基礎控除

誰でも一律38万円の基礎控除が認められています。

ここも対策しようがありません。

配偶者控除、扶養控除

配偶者がいたり、扶養家族がいると控除されます。

配偶者控除は条件を満たしていれば一律38万円、扶養控除は子供の年齢にもよりますが、子供一人につき38/63万円の控除を受けることができます。

ここも対策しようがありません。

医療費控除

保険医療の場合は実際負担した3割分が10万円を超えた分を最大200万円まで控除してくれます。

つまり、実際負担した1年間の医療費が15万円ならば5万円は控除できるということです。

盲点として、同居の配偶者、親族分も合算可だということです。

つまり家族内では、税率の高い人から控除するのが原則であり、例えば所得の低い奥さんから控除してたら損しているということになります。

また、発育段階子供の歯科矯正は対象になるので覚えておくべきでしょう。

さらに、意外にも通院交通費も対象となります。

電車、必要な場合のタクシーも対象になります。

ただし自家用車は対象外です。

家族が入院したり、出産などで医療費を使った場合など、

超えることがありますので、領収書を必ず取っておくようにしましょう。

ただし、保険給付/高額療養費部分は除くので注意が必要です。

(あくまで自分の財布から出した医療費のみが対象です)

社会保険料控除

サラリーマンである勤務医は基本的に勤務先から天引きされており、調整できないところです。

個人で事業をしている人ですと、国民年金基金や、小規模企業共済控除などを利用することによってうまく控除を利用しつつ、年金や退職金の準備をすることができます。

生命保険料控除

個人で払った生命保険料を最大12万円まで控除できます。

生命保険に入っている人は控えを必ず取っておき、確定申告のときにすぐに出てくるようにしておきましょう。

地震保険料控除

地震保険についても最大5万円まで控除できますので、こちらも控えを取っておきましょう。

住宅ローン控除

住宅をローンで買った場合のみ適応されます。

ただし、年間の所得が3000万円以下の場合のみです。自宅をいつ購入したかによって以下のようにわかれます。

- 平成25年1月〜12月:ローン残高×1%(最高年20万×10年)

- 平成26年1月〜3月:ローン残高×1%(最高年20万×10年)トータル200万まで。

- 平成26年4月〜12月:ローン残高×1%(最高年40万×10年)トータル400万まで控除できるようになる。消費税増税に合わせていると考えられる。

それなりに大きな額ですので対象の方は、漏れなく申告するようにしましょう。

寄附金控除

2014年になってようやく認知が広まってきましたが、実はここが最も対策ができるところかもしれません。

所得が多いほど、節税できる金額も大きくなります。

詳細は別に「ふるさと納税で節税」でまとめます。

いかがでしたでしょうか?

勤務医であっても、これだけの税金対策をすることができます。

漏れはないかご確認ください。

特に「ふるさと納税」は知らない人も多いので、要チェックです。

ちなみに税金を支払うときに、現金払いはもったいないです→予定納税(所得税)をクレカ支払いにした方がお得!

さらに税金を減らす方法

税金のために働くことにばからしくなった段階で、なんとか税金を減らすことはできないか?と考えるようになります。

税金のために働くことにばからしくなった段階で、なんとか税金を減らすことはできないか?と考えるようになります。

税金を減らす方法があれば、資産構築の最速コースとなります。

その方法は1つは節税です。

節税については、上で述べています。

ここでもわかるように給与所得ベースでの節税にはどうしても限界があります。

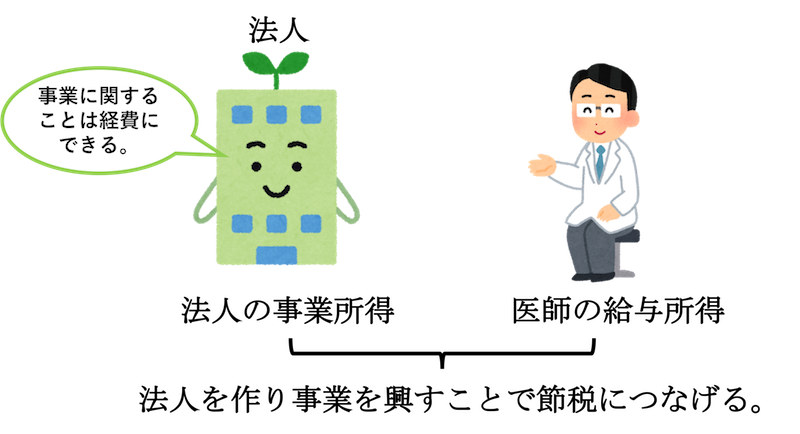

税金をより効率よく減らす方法は、ただ1つです。

その方法は、法人を作り事業を興すことです。

会社を作れば、 事業に関係することを経費で落とすことが出来るほか、個人では出来ない様々な節税をすることができるようになります。

ただし、医師の給与所得を、会社の売上に計上することはできません。

ですので、医師業以外で事業を興す必要があります。

こう述べると多くの人が、自分には関係のないことだと感じてしまいますが、起業のタネは自分が得意とすること・専門とすることでするべきで、医師ならばやはり医療関係で起業するのがベストと言えます。

それ以外にも手伝ってくれる家族などがいるならば、転売業をしたり、不動産業をするのも1つの事業です。

こうして法人と個人に所得をうまく配分できるようになると、同じ所得であっても、税額を減らすことができますし、法人を赤字にすることで、法人の所得にかかる税金をゼロにすることもできます。

個人が株式で儲かれば税率20%かかりますが、法人として株式を保有しておけば、他の事業と合算して赤字の範囲内の利益であるならば、税金はゼロになります。

給与所得を上げることで、年収を増やそうとするのではなく、自分で起業しよう、事業を興そうと考え、行動することは税金を減らす第一歩なのです。なぜ日本の法人の7割が赤字なのか(赤字にしているのか)、よくよく考えればその答えがわかります。

医師の資産形成、節税、事業を興すネタ探しなど不定期でメルマガ書いています。ご興味のある方はこちらから登録してください。 ![]()

お金に働いてもらう方法

事業を興すのが厳しい場合、収入を上げる方法は

- 医師業の仕事を増やす。

- 投資する。

の2つです。

前者は時間外労働を増やしたり、てっとり早いのは休みの日にバイトを入れることですね。

ただし、これでは限界がありますね。

私も土日に一時期外来や当直のバイトを結構入れたりしていましたが、「自分は一体何をしているのだろう?税金のために自分の時間を削っているのか?」と思ったこともあります。

むしろ今回のテーマは節税なので、バイトを増やすのは本末転倒です。

ですので、同じ税金を払うのでも

「自分が医師のアルバイトを増やして稼いだお金の一部を払う」

から

「お金が稼いでくれたお金の一部を払う」

へシフトしていくことで、肉体的な負担を減らしていく発想は重要だと考えます。

それが投資です。

投資には確かにリスクはありますが、他の職業よりも時給の高い医師業の仕事で稼ぎつつその何割かを投資に回していくことで「自分」ではなくお金に働いてもらってお金を増やしていく発想も必要だと思います。

先ほど述べたように株式投資(FXでも同様)で儲けが出た場合20%の税金がかかりますが、これは収入の多い医師の給与所得にかかる税率に比べるとかなり低いものです。

- 税率が低いところで収益をあげる

という発想を持つことで節税につながります。

2017年11月この記事の著者が取り組んでいる最新投資情報を追記しました。→医師の資産形成、資産運用はどうすればいい?おすすめは?